|

|

|

ในยุคนี้เชื่อว่าหลายคนคงรู้จักเงินเฟ้อจากประสบการณ์จริงผ่านสินค้าและการบริการที่แพงขึ้นอย่างชัดเจน เช่น ราคาอาหาร ค่าใช้จ่ายในการรักษาพยาบาล ค่าขนส่งสาธารณะ ค่าเดินทาง ค่าสาธารณูปโภคต่างๆ เช่น ค่าน้ำ ค่าไฟ ค่าโทรศัพท์ เป็นต้น แท้จริงแล้วเงินเฟ้อเกิดจากค่าจ้างแรงงานที่เพิ่มสูงขึ้น ต้นทุนวัตถุดิบที่แพงขึ้น ทำให้สินค้าและบริการต่างๆ ต้องปรับขึ้นราคา พอสินค้าหรือบริการแพงขึ้น ก็ต้องมีการปรับค่าแรงให้สูงขึ้น เป็นผลต่อเนื่องซึ่งกันและกัน

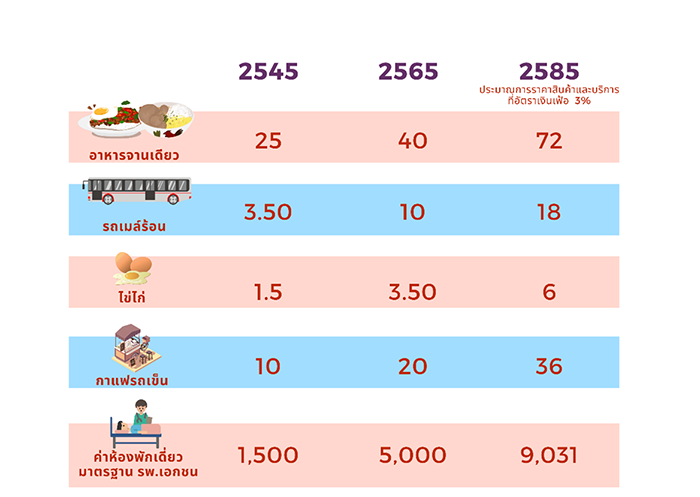

ดังนั้น ความหมายของเงินเฟ้อก็คือ ภาวะที่ระดับสินค้าและราคาของการบริการต่างๆ เพิ่มสูงขึ้นอย่างต่อเนื่อง ส่งผลให้เงินจำนวนเท่าเดิมและในอนาคตนั้นมีอำนาจในการซื้อลดลง ยกตัวอย่างเช่น เมื่อ 20 ปีก่อน อาหารตามสั่งจานละ 25 บาท ปัจจุบันเป็น 40 บาท หากเรามีเงินอยู่ 40 บาท ในอดีตเราสามารถซื้อได้เกือบ 2 จาน ในขณะที่ปัจจุบันเราได้แค่ 1 จานเท่านั้น หรือค่ารถเมล์ร้อนเมื่อ 20 ปีก่อนเที่ยวละ 3.50 ปัจจุบันเที่ยวละ 10 บาท หากเรามีเงิน 10 บาท จากอดีตสามารถนั่งรถได้ประมาณ 3 เที่ยว แต่ปัจจุบันได้แค่เที่ยวเดียว เป็นต้น

ภาพแสดงราคาสินค้าและบริการในอดีต ปัจจุบัน และคาดการณ์ราคาในอนาคตที่เงินเฟ้อ 3%

ประเภทของเงินเฟ้อ

มีการแบ่งประเภทของเงินเฟ้อกว้างๆ ออกเป็น 3 แบบ แบบแรกคือเงินเฟ้อแบบอ่อนๆ ปกติแล้วเงินเฟ้อนั้นจะถูกควบคุมโดยภาครัฐผ่านกระบวนการต่างๆ ให้อยู่ในกรอบไม่เกิน 4% ต่อปี เงินเฟ้ออ่อนๆ เป็นการกระตุ้นเศรษฐกิจ เนื่องจากการที่ราคาสินค้าแพงขึ้นมาบ้าง เจ้าของกิจการมีกำไรจากการประกอบกิจการมากขึ้น ทำให้เกิดการขยายงาน จ้างคนเพิ่มขึ้น คนจะมีงานทำ มีรายได้จากกอาชีพมากขึ้น มีเงินจับจ่ายใช้สอย ก่อให้เกินการหมุนเวียนของเงิน เศรษฐกิจขยายตัวเติบโตได้ เงินเฟ้ออย่างอ่อนแบบนี้ถือว่าเป็นประโยชน์

แบบที่สองคือเงินเฟ้อแบบสูงมากๆ Hyperinflation เป็นเงินเฟ้อที่เพิ่มขึ้นมากกว่า 50 เปอร์เซ็นต์ต่อเดือน จะทำให้คนซื้อของได้น้อยลง เกิดการกักตุนสินค้า เงินเฟ้อพุ่งขึ้นไปอีกธุรกิจการค้าเกิดการหดตัวลงอย่างรวดเร็ว มีผลทำให้เกิดการพลังทลายการหมุนเวียนของเศรษฐกิจ

แบบที่สามเงินเฟ้อติดลบ ซึ่งเรียกว่าเงินฝืด คือคนไม่ใช้จ่ายกัน เกิดจากเศรษฐกิจถดถอย ผู้บริโภคไม่มีกำลังซื้อสินค้าและบริการ หรือใช้จ่ายเฉพาะที่จำเป็น จนของที่ผลิตออกมาหรือบริการต่างๆ ไม่สามารถขายได้ ทำให้การจ้างงานน้อยลง ราคาสินค้าจะลดลง เจ้าของกิจการ ผู้ผลิต จะขาดทุน เศรษฐกิจชะลอตัว ดังนั้นเงินเฟ้อทั้งแบบที่สองและสามจึงไม่เป็นผลดีต่อเศรษฐกิจ

ผลกระทบของเงินเฟ้อ

จะเห็นได้ว่า เนื่องด้วยกลไกของเศรษฐกิจ เราไม่สามารถหลีกเลี่ยงภาวะเงินเฟ้อได้ ภาครัฐจะมีกลไกต่างๆ เพื่อคุมให้เงินเฟ้ออยู่ในระดับอ่อนๆ เพื่อเป็นการกระตุ้นเศรษฐกิจนั่นเอง แต่ไม่ว่าเงินเฟ้อนั้นจะเป็นระดับอ่อนๆ หรือระดับสูงนั้น ผลกระทบด้านลบของเงินเฟ้อนั้นจะส่งผลในอนาคตให้เราซื้อสินค้าได้น้อยลงด้วยปริมาณเงินที่มีอยู่เท่าเดิม

แต่ผลกระทบในด้านบวกของเงินเฟ้อมีอยู่บ้างสำหรับคนที่เป็นลูกหนี้ เช่น มีการผ่อนบ้าน ผ่อนรถยนต์ ลูกหนี้ได้ค่าแรงเพิ่มขึ้นจึงเสมือนลูกหนี้จะใช้หนี้น้อยลงเพราะจำนวนเงินที่เป็นหนี้ยังมีค่าเท่าเดิมแม้อยู่ในภาวะเงินเฟ้อ

เงินเฟ้อเข้ามาเกี่ยวข้องกับการเก็บเงินเกษียณอย่างไร

เงินเกษียณคือเงินเก็บที่เราวางแผนจะใช้ในอนาคต เงินเฟ้อก็คือเงินในอนาคตที่มีแนวโน้มสูงขึ้น สองอย่างนี้ล้วนกล่าวถึงอนาคต จึงมีความเกี่ยวข้องกันอย่างหลีกเลี่ยงไม่ได้ ดังนั้นการคำนวณเงินที่ต้องใช้ในยามเกษียณจึงต้องคำนวณอัตราเงินเฟ้อเข้าไปด้วย มาดูความแตกต่างว่าการมีและไม่มีเงินเฟ้อเข้ามาเกี่ยวข้อง จะทำให้เราเก็บเงินเกษียณต่างกันอย่างไร

ตาราง 1 : แสดงจำนวนเงินที่ต้องเตรียมเพื่อเกษียณระหว่างภาวะมีเงินเฟ้อ 3% กับไม่มีเงินเฟ้อมาเกี่ยวข้อง

จากตาราง 1 แถวบนที่แสดงภาวะไม่มีเงินเฟ้อเข้ามาเกี่ยวนั้นเป็นสิ่งที่เป็นไปไม่ได้ แต่ที่นำมาใส่เพื่อจะให้รู้ว่าคนส่วนใหญ่มักจะเข้าใจเช่นนี้ คือคิดคร่าวๆ วางแผนออมเงินเกษียณแบบไม่มีเงินเฟ้อมาเกี่ยวข้อง เช่น หากปัจจุบันใช้จ่ายอยู่ที่ 20,000 ต่อเดือน ก็มักจะคิดว่าพอถึงเวลาเกษียณอายุก็จะใช้ที่ 20,000 ต่อเดือนเช่นกัน และนำไปคูณ 12 และคูณจำนวนปีที่คิดว่าจะใช้ชีวิตต่อ ทำให้เป้าหมายในการเก็บเงินจะได้น้อยกว่าความเป็นจริง ซึ่งหากเป็นแบบนี้ เอาเข้าจริงเมื่อใช้ชีวิตหลังเกษียณไปสักระยะหนึ่งจะเริ่มพบว่าข้าวของแพงขึ้นและเงินที่เก็บไว้ก็แทบไม่พอหรือจะหมดในไม่กี่ปี สิ่งที่จะเกิดขึ้นคือต้องมีการลดมาตรฐานหรือเปลี่ยนแปลงรูปแบบการใช้ชีวิต หรือทำ reverse mortgage (สินเชื่อบ้านผู้สูงอายุ) เพื่อนำมาเงินมาใช้ต่อไป

หากเราคำนวณโดยใช้อัตราเงินเฟ้อเข้ามาเกี่ยวข้องให้สอดคล้องกับความเป็นจริง จะพบว่าจำนวนเงินที่จะต้องเก็บนั้นเพิ่มขึ้นไม่น้อยเลยทีเดียว จากตาราง 1 หากมีการคิดเงินเฟ้อที่ 3% จากที่ต้องเก็บเงินแค่ 6 ล้านบาท ต้องเพิ่มเป็นกว่า 10 ล้านบาท

สรุปเรื่องสำคัญของเงินเฟ้อคือแม้จะเป็นการเฟ้อแบบเล็กน้อยก็ตาม แต่จำนวนเงินที่เราต้องหาเพิ่มขึ้นเพื่อให้ชนะเงินเฟ้อได้ก็ไม่น้อยเลยทีเดียว

วิธีที่สู้กับอัตราเงินเฟ้อสำหรับวางแผนเก็บเงินเพื่อเกษียณ

ผลกระทบจากเงินเฟ้อทำให้เงินที่เราต้องเก็บไว้ใช้ยามเกษียณมีจำนวนมากขึ้น วิธีที่เราจะเก็บเงินให้ถึงเป้าหมายนั้น พอจะแบ่งแนวความคิดได้เป็น 2 แนวทางคือ

1.เก็บเงินทั้งหมดนั้นด้วยความสามารถของตัวเอง เพิ่มความสามารถในการเก็บเงินให้มากขึ้น ด้วยการประหยัดอดออมมากขึ้น หรือทำงานหารายได้เพิ่มขึ้นด้วยตัวเอง เพื่อให้มีเงินออมมากขึ้น

2.นำเงินไปลงทุนที่ผลตอบได้เท่ากับเงินเฟ้อหรือมากกว่าเงินเฟ้อ เพื่อให้เงินทำงานผ่านการลงทุนในรูปแบบต่างๆ

ตาราง 2 : แสดงจำนวนเงินที่ต้องออมในสถานการณ์ต่างๆ

จากตาราง 2 จะเห็นว่า เหตุการณ์ที่ 1 สมมติว่าสินค้าและบริการทุกชนิดไม่มีเงินเฟ้อเกิดขึ้นเลย เรามีเป้าหมายเก็บเงินออมเพื่อเกษียณแค่ 6,000,000 บาทนั้น หากเราใช้เวลาในการเก็บเงิน 25 ปี เราแค่เก็บเงินเฉลี่ยเดือนละ 20,000 เท่าเดิมกับมูลค่าเงินในปัจจุบัน แต่ในความเป็นจริง สมมตฐานแบบเหตุการณ์ที่ 1 คงไม่มีทางเกิดขึ้นได้ เพราะภาวะเงินเฟ้อเกิดขึ้นตลอดเวลาเพียงแต่จะเป็นเปอร์เซ็นต์ที่น้อยหรือมากเท่านั้น

เหตุการณ์ที่ 2 เมื่อเราให้เงินเฟ้อเฉลี่ยอยู่ที่ 3% ปี เราจะได้เป้าหมายในการเก็บเงินเกษียณมาเป็น 10,050,000 บาทแทน หากเราเก็บเงินเองไปเรื่อยๆ หรือเก็บเงินในธนาคารที่มีผลตอบแทนน้อยมากๆ 0.25% เราต้องเพิ่มเงินในการเก็บเป็น 32,467 ต่อเดือน ซึ่งมากกว่าเกือบเท่าตัว

เหตุการณ์ที่ 3 4 และ 5 เงินเฟ้อยังคงเฉลี่ยอยู่ที่ 3% ปี เป้าหมายในการเก็บเงินเกษียณยังคงเป็น 10,050,000 บาท แต่หากเราเอาเงินที่ทยอยเก็บแต่ละเดือนไปลงทุนที่ได้ผลตอบแทนเฉลี่ย 3% 5% หรือ 8% จะเห็นว่าเงินที่เราต้องทยอยเก็บลดลงจาก 32,467 เป็น 22,533 16,867 และ 10,567 บาทต่อเดือน ตามลำดับ

หากดูที่การเลือกผลตอบแทนของสิ่งที่เราจะนำไปลงทุนเป็นหลักต่างๆ กัน จะเห็นงานว่ามีกลยุทธ์ที่ได้ผลตอบแทนจากการลงทุนเพื่อเอาชนะเงินเฟ้อหลายแบบเลยทีเดียว การวางเงินในที่ที่ต่างกัน ก็ทำให้เราต้องหาเงินมาเติมด้วยจำนวนที่ต่างกันไปด้วย หากนำเงินไปลงทุนในที่ผลตอบแทนสูง การหาเงินเพื่อนำมาลงทุนก็จะน้อยกว่า เช่น เทียบเหตุการณ์ 2 กับ 5 เป็นต้น

ดังนั้น วิธีที่จะชนะศัตรูของการเก็บเงินเกษียณ เราสามารถใช้อัตราผลตอบแทนที่จะทำให้เงินเติบโตหลากหลายอัตรามาใช้เป็นอาวุธเพื่อเอาชนะเงินเฟ้อ อาจจะใช้อาวุธชนิดเดียว หรือหลายชนิดผสมกันไป ก็ขึ้นอยู่กับเราพอใจที่จะใช้อาวุธชิ้นไหนให้เหมาะกับความเป็นตัวเรา ขอสรุปให้เห็นภาพง่ายๆ เปรียบเทียบกับประเภทของอาวุธ และประสิทธิภาพในการต่อสู้กับเงินเฟ้อตามตาราง 3 ดังนี้

ตาราง 3 : ภาพเปรียบเทียบผลตอบแทนต่างๆ กับตัวอย่างประเภทของสินทรัพย์

- มีดปอกผลไม้ เปรียบเทียบเหมือน เงินฝากออมทรัพย์ เงินฝากประจำ สลากออมสิน ผลตอบแทนเฉลี่ยอยู่ระหว่าง 0-1% ต่อปี ประสิทธิภาพทำลายศัตรูไม่มาก ดอกผลที่ได้จากสินทรัพย์ประเภทนี้พอจะช่วยลดปริมาณการเก็บเงินไปได้บ้าง เหมือนทำให้บาดเจ็บเบาๆ

- มีดพก เทียบได้คงจะเป็นพวกกองทุนตราสารหนี้ พันธบัตร ประกันชีวิตแบบสะสมทรัพย์ หรือประกันบำนาญ ที่ผลตอบแทนเฉลี่ยอยู่ระหว่าง 1-2% ต่อปี แต่ยังไม่สามารถทำลายศัตรูได้ราบคาบแค่ทำให้ศัตรูได้รับบาดเจ็บมากขึ้นมาหน่อย เกือบจะชนะเงินเฟ้อได้แล้ว

- มีดสปาต้า จะพอต่อกรกับเงินเฟ้อได้เป็นพวกกองทุนผสมระหว่างหุ้นกับตราสารหนี้ต่างๆ หรือหุ้นสหกรณ์ ที่มักให้ผลตอบแทนเฉลี่ยอยู่ที่ 2-4% ต่อปี

- ปืนพก จำพวกกองทุนอสังหาริมทรัพย์ หรือโครงสร้างพื้นฐาน หรือหุ้นปันผล สามารถสู้กับเงินเฟ้อและชนะเงินเฟ้อได้ ผลตอบแทนเฉลี่ยอยู่ของสินทรัพย์ชนิดนี้ประมาณ 5% ต่อปี

- ปืนกล หากเอามาต่อสู้กับเงินเฟ้อมีโอกาสสร้างชัยชนะสูงมาก เป็นพวกกองทุนรวมหุ้นประเภทต่างๆ ที่ให้ผลตอบแทนเฉลี่ยมากกว่า 6% ต่อปี แต่ก็มีความเสี่ยงสูงที่จะบาดเจ็บจากการที่ใช้อาวุธนี้ไม่เป็นด้วยเช่นกันหากไม่ได้ศึกษาวิธีใช้อาวุธให้ดี ดังนั้นต้องหมั่นหาความรู้ว่ากองทุนนั้นๆ เช่น เอาไปลงทุนอะไรบ้าง เอาไปลงทุนประเทศไหน แนวโน้มเศรษฐกิจเป็นอย่างไร ควรเลือกนโยบายกการลงทุนแบบไหน เป็นต้น

เราไม่จำเป็นที่จะต้องมีอาวุธเพียงชนิดเดียวเพื่อจัดการกับเงินเฟ้อ อาจจะมีอาวุธหลายๆ แบบ เพื่อจัดการกับเงินเฟ้อนี้ เช่น อาจจะมีมีดพก ปืนพก ไว้ด้วยกัน เงินลงทุนอยู่ในตราสารหนี้บ้างเพื่อลดความผันผวน เพิ่มสภาพคล่องของพอร์ต กองทุนรวมหุ้น ก็จะเป็นตัวที่ทำให้เราชนะเงินเงินเฟ้อได้ ความหลากหลายของการใช้อาวุธที่มีทำให้เกิดการกระจายความเสี่ยงได้มากขึ้น

ทั้งนี้สิ่งสำคัญเวลาเลือกใช้อาวุธชนิดใด เราต้องใช้อาวุธให้เป็น รู้จักลักษณะของอาวุธและประสิทธิภาพของมัน ก็คือ เราต้องศึกษาการทำงานของสินทรัพย์ที่เราเลือกที่จะลงทุนให้ถ่องแท้นั่นเอง ไม่เช่นนั้นเราอาจบาดเจ็บจากการใช้อาวุธไม่เป็นคือเกิดการลงทุนที่ผิดพลาด ก่อให้เกิดประโยชน์น้อยกว่าที่ควรจะเป็นในการลงทุนในสินทรัพย์นั้นๆ

แต่ขอให้รู้ว่าการเตรียมตัวเก็บเงินเพื่อเกษียณนั้น ระหว่างทางมีศัตรูชื่อ “เงินเฟ้อ” คอยตามหลอกหลอน ฉุดเงินของเราให้ด้อยค่าตลอดเส้นทางนี้แน่นอน ส่วนจะใช้อาวุธชิ้นไหน และใช้คล่องเพียงใด ความยากง่ายที่แตกต่างกัน ขึ้นอยู่กับเราถนัดและเข้ากันได้กับอาวุธชนิดไหน และต้องเรียนรู้ฝึกฝนที่จะใช้อาวุธนั้นเพื่อปลายทางจะได้ชนะศัตรูตัวนี้แน่นอน

โดย วราญาณ์ อิศรางกูร ณ อยุธยา นักวางแผนการเงิน CFP®