|

|

|

นโยบายการเงินมีบทบาทสำคัญในการรักษาเสถียรภาพของอัตราการเติบโตทางเศรษฐกิจและอัตราเงินเฟ้อ สำหรับไทยมีธนาคารแห่งประเทศไทย (ธปท.) เป็นผู้ดำเนินนโยบายการเงิน โดยมีอัตราดอกเบี้ยนโยบายเป็นเครื่องมือหลัก ทั้งนี้ ในทางปฏิบัติ นโยบายการเงินในระบบเศรษฐกิจส่วนใหญ่รวมถึงไทยจะให้น้ำหนักกับการดูแลเสถียรภาพราคาเป็นหลัก

การปรับอัตราดอกเบี้ยนโยบายจะส่งผลต่อภาระทางการเงินและสภาพคล่องในระบบเศรษฐกิจ ส่งผลต่อไปยังความต้องการบริโภคและการลงทุน เช่น หากมี Positive Demand Shock ส่งผลให้เศรษฐกิจขยายตัวเร็วเกินไปจนอัตราเงินเฟ้อเร่งสูงขึ้น ธนาคารกลางจะปรับอัตราดอกเบี้ยนโยบายขึ้น ส่งผลให้อัตราดอกเบี้ยของสถาบันการเงินและในตลาดการเงินปรับสูงขึ้นตาม และดูดซับสภาพคล่องจากครัวเรือนและธุรกิจ ในที่สุดการใช้จ่ายและการลงทุนจึงชะลอลง กลับสู่ดุลยภาพที่เหมาะสม

นอกจากนี้ การปรับอัตราดอกเบี้ยยังมีผลทางอ้อมอีกอย่างน้อย 2 ช่องทาง คือ

1. ช่องทางอัตราแลกเปลี่ยน โดยอัตราดอกเบี้ยในตลาดการเงินที่ปรับสูงขึ้น จะจูงใจให้เกิดเงินทุนเคลื่อนย้ายเข้าสู่ตลาดการเงินไทย ส่งผลให้เงินบาทแข็งค่า

2. ช่องทางการคาดการณ์เงินเฟ้อ โดยการที่ผู้ดำเนินนโยบายฯ ยึดมั่นบทบาทในการรักษาเสถียรภาพของอัตราเงินเฟ้อ จะช่วยยึดโยงการคาดการณ์เงินเฟ้อไม่ให้ผันผวนไปตาม Shock

จากกลไกการส่งผ่านนโยบายการเงินจะเห็นได้ว่า อัตราดอกเบี้ยนโยบายมีอิทธิพลต่อ Demand Shock และการคาดการณ์เงินเฟ้อเป็นหลัก สำหรับการดำเนินนโยบายการเงินเพื่อตอบสนองต่อ Supply Shock จะมีผลเพียงเล็กน้อย เช่น หากต้นทุนราคาน้ำมันที่นำเข้ามาเพิ่มสูงขึ้น ส่งผลให้อัตราเงินเฟ้อเร่งขึ้น การปรับขึ้นอัตราดอกเบี้ยนโยบายอาจทำให้เงินบาทแข็งค่าขึ้น ส่งผลให้ราคาน้ำมันที่คิดเป็นเงินบาทถูกลง และจะช่วยยึดโยงการคาดการณ์เงินเฟ้อไม่ให้ปรับสูงขึ้น อาจกล่าวได้ว่า อัตราดอกเบี้ยนโยบายเป็นเพียง ‘1 เครื่องมือ’ ที่ตอบสนองต่อสาเหตุที่สร้างความผันผวนต่อเสถียรภาพทางราคาได้เพียง ‘2 จาก 3 สาเหตุ’ เท่านั้น

ข้อจำกัดดังกล่าวสร้างความท้าทายในการดำเนินนโยบายการเงินในภาวะที่ Supply Shock ส่งผลให้อัตราเงินเฟ้อเพิ่มสูงขึ้นในขณะที่อัตราการเติบโตทางเศรษฐกิจชะลอตัว ที่นักเศรษฐศาสตร์เรียกกันว่า ‘Stagflation’ หรือแปลเป็นภาษาง่ายๆ ว่า ‘ภาวะของแพง ค่าแรงถูก’ หนึ่งในตัวอย่างที่มีชื่อเสียงคือวิกฤตเศรษฐกิจสหรัฐฯ ในปี 1980-1982 ที่กล่าวถึงไว้ข้างต้น

ในขณะที่การใช้อัตราดอกเบี้ยเพื่อตอบสนองต่อ Supply Shock จะมี ‘ผลข้างเคียง’ โดยหากอัตราเงินเฟ้อเร่งตัวขึ้นเพราะราคาพลังงาน การปรับอัตราดอกเบี้ยนโยบายขึ้นจะชะลอความต้องการใช้จ่ายลงทุน ส่งผลซ้ำเติมให้เศรษฐกิจชะลอตัวลง ซึ่งหมายความว่า เรากำลังแก้ปัญหาไม่ตรงจุด และกำลังสร้างปัญหาใหม่ให้กับฝั่งเสถียรภาพทางเศรษฐกิจด้วย

การฟื้นตัวของเศรษฐกิจไทยในภาวะของแพง ค่าแรงถูก

เศรษฐกิจไทยในปัจจุบันก็กำลังเผชิญความท้าทายจากภาวะของแพง ค่าแรงถูกเช่นกัน โดยแม้เศรษฐกิจจะฟื้นตัวได้ดีขึ้นหลังจากเริ่มเปิดรับนักท่องเที่ยวต่างชาติ และจากกิจกรรมทางเศรษฐกิจภายในประเทศที่เริ่มกลับคืนสู่ภาวะปกติ แต่การฟื้นตัวยังอยู่ในระยะเริ่มต้น สังเกตได้จากรายได้ครัวเรือนที่ยังฟื้นไม่เต็มที่ ในขณะที่หนี้ครัวเรือนอยู่ในระดับสูง สะท้อนถึงความเปราะบางทางการเงินที่มีสะสมอยู่เดิม ค่าครองชีพที่เพิ่มสูงขึ้นอาจชะลอการฟื้นตัวในระยะข้างหน้า

ปัญหาของแพง ค่าแรงถูก จะทวีความรุนแรงในกลุ่มครัวเรือนที่มีปัญหารายได้ไม่พอรายจ่าย ซึ่งมีจำนวนมากถึง 7 ล้านครัวเรือน หรือคิดเป็นสัดส่วนถึง 31.8% ของครัวเรือนไทย ครัวเรือนกลุ่มนี้มีรายได้น้อย มีรายจ่ายจำเป็นในสัดส่วนที่สูง รวมทั้งยังมีภาระการจ่ายหนี้ (Debt Service Ratio) สูงถึงราว 1 ใน 3 ของรายได้ต่อเดือน

การทยอยปรับขึ้นอัตราดอกเบี้ยนโยบายจะเหมาะสมกับเศรษฐกิจไทยในภาวะปัจจุบัน

แม้สถานการณ์ปัจจุบัน การปรับขึ้นอัตราดอกเบี้ยนโยบายจะเป็น ‘ทิศทาง’ ที่เหมาะสม สอดคล้องกับวัฏจักรเศรษฐกิจที่ทยอยฟื้นตัว ช่วยยึดโยงการคาดการณ์เงินเฟ้อไม่ให้ผันผวนไปตามราคาพลังงาน แต่ประสบการณ์ของเศรษฐกิจสหรัฐฯ ในปี 1980-1982 บอกเราว่าการดำเนินนโยบายการเงินที่ตึงตัวมากในภาวะของแพง ค่าแรงถูก มี ‘ผลข้างเคียงที่รุนแรง’ ต่อการเติบโตทางเศรษฐกิจ ต้นทุนทางการเงินที่สูงขึ้น และสภาพคล่องที่ลดลงจะกดดันฐานะการเงินและกำลังซื้อของครัวเรือนไทยที่เปราะบางจากปัญหาหนี้ครัวเรือนอยู่แล้วเป็นทุนเดิม ดังนั้น เศรษฐกิจไทยอาจไม่พร้อมรับยาแรงเหมือนกับกรณีสหรัฐฯ

แล้วการปรับขึ้นอัตราดอกเบี้ยนโยบายควรจะมี ‘ขนาดและความเร็ว’ ในระดับใด จึงจะเหมาะสม?

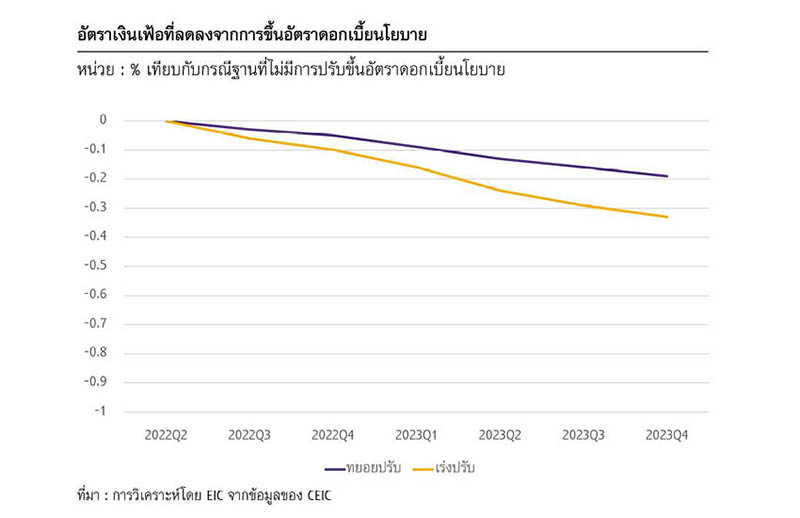

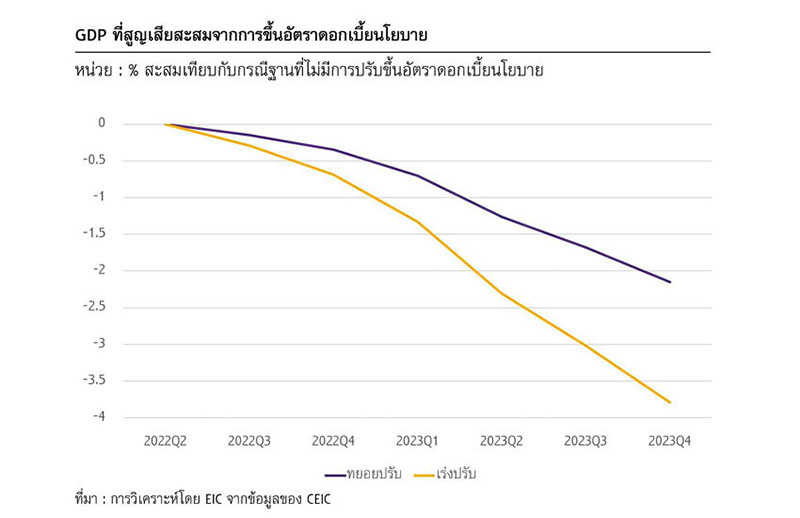

SCB EIC ศึกษาเปรียบเทียบผลของการปรับขึ้นอัตราดอกเบี้ยนโยบายด้วยขนาดและความเร็วที่แตกต่างกันต่อการเติบโตทางเศรษฐกิจ อัตราเงินเฟ้อ และฐานะการเงินของครัวเรือนและธุรกิจ โดยใช้แบบจำลองทางเศรษฐศาสตร์และข้อมูลของสำนักงานสถิติแห่งชาติ การศึกษาเปรียบเทียบ ‘การทยอยปรับขึ้น’ (0.25% ทุกไตรมาส ตั้งแต่ไตรมาสที่ 3 ของปี 2022 เป็นต้นไป) กับ ‘การเร่งปรับขึ้น’ (0.5% ในไตรมาสที่ 3 ของปี 2022 แล้วปรับขึ้นทีละ 0.25% นับจากไตรมาสที่ 4 เป็นต้นไป)

ผลการศึกษาพบว่า ‘การทยอยปรับขึ้นอัตราดอกเบี้ย’ จะเป็นรูปแบบที่เหมาะสมกับสภาพเศรษฐกิจของไทยในปัจจุบัน

ในแง่ของผลบวก ผลการศึกษาพบว่าการเร่งปรับอัตราดอกเบี้ยขึ้นในช่วงแรกไม่ได้ช่วยลดอัตราเงินเฟ้อลงได้มากกว่าการทยอยปรับอย่างมีนัยสำคัญ โดยเมื่อเทียบกับการคงอัตราดอกเบี้ยจนถึงสิ้นปี การเร่งปรับขึ้นจะช่วยลดอัตราเงินเฟ้อลงประมาณ 0.1% ณ สิ้นปี 2022 และลดลงประมาณ 0.33% ณ สิ้นปี 2023 ขณะที่การทยอยปรับจะช่วยให้อัตราเฟ้อลดลง 0.05% ณ สิ้นปี 2022 และ 0.19% ณ สิ้นปี 2023 นอกจากนี้ ผลต่อการยึดโยงคาดการณ์เงินเฟ้อ การศึกษาพบว่าทั้งการทยอยและเร่งปรับขึ้นอัตราดอกเบี้ยล้วนมีผลต่อการลดคาดการณ์เงินเฟ้อที่ใกล้เคียงกัน โดย ณ สิ้นปี 2023 กรณีทยอยปรับสามารถลดการคาดการณ์เงินเฟ้อลงได้ 0.07% ขณะที่กรณีเร่งปรับลดได้ 0.09% จากกรณีฐาน ดังนั้น ผลบวกจากการปรับขึ้นอัตราดอกเบี้ยจึงไม่แตกต่างกันมาก

อย่างไรก็ตาม การเร่งปรับกลับมีผลลบข้างเคียงรุนแรงกว่ามาก โดยในภาพรวม เศรษฐกิจไทยจะสูญเสีย GDP สะสมไปมากกว่าการทยอยปรับอย่างมีนัยสำคัญ โดยหากเริ่มนับจากไตรมาสที่ 3 ของปี 2022 เศรษฐกิจไทยในกรณีเร่งปรับจะสูญเสีย GDP สะสมมากกว่ากรณีทยอยปรับ 0.34% ณ สิ้นปี 2022 และมากกว่าถึง 1.64% ณ สิ้นปี 2023

นอกจากนี้ แม้การเร่งปรับเพื่อลดอัตราเงินเฟ้อจะช่วยแบ่งเบาภาระค่าใช้จ่ายลง แต่การศึกษากลับพบว่าการเร่งปรับกลับฉุดให้รายได้ลดลงแรงกว่า และเพิ่มภาระการชำระหนี้ขึ้นมาแทน โดยการเร่งปรับจะส่งผลให้รายได้และรายจ่ายของครัวเรือนลดลง 0.91% และ 0.21% ตามลำดับ เปรียบเทียบกับกรณีทยอยปรับที่ส่งผลให้รายได้ลดลงเพียง 0.57% เปรียบเทียบกับรายจ่ายที่ลดลง 0.13%

ผลกระทบจากการเร่งปรับจะยิ่งรุนแรงขึ้นในกลุ่มครัวเรือนที่มีรายได้น้อย มีหนี้สูง หรือมีสมาชิกครัวเรือนที่ทำงานอยู่ในอุตสาหกรรมการผลิตและภาคบริการที่ได้รับผลข้างเคียงอย่างมากจากการเร่งปรับขึ้นอัตราดอกเบี้ย นั่นคือภาคธุรกิจที่มีภาระดอกเบี้ยสูงเป็นทุนเดิม เช่น ธุรกิจที่พักแรม และธุรกิจบันเทิงและนันทนาการ

สำหรับนัยต่อตลาดการเงินและอัตราแลกเปลี่ยน การเร่งปรับขึ้นอัตราดอกเบี้ยอาจช่วยลดส่วนต่างอัตราดอกเบี้ยกับประเทศเศรษฐกิจหลัก และช่วยลดกระแสเงินทุนไหลออกที่กดดันให้เงินบาทอ่อนค่าลง อย่างไรก็ดี ไทยมีหนี้ต่างประเทศที่คิดเป็นเงินสกุลต่างประเทศเพียงประมาณ 11.8% ของ Nominal GDP ซึ่งสะท้อนว่าไทยมีความเสี่ยงต่อเงินทุนไหลออกที่รุนแรงอยู่จำกัด ในขณะเดียวกัน ไทยมีเงินสำรองระหว่างประเทศสูงถึง 44.4% ของ GDP ซึ่งสะท้อนว่าไทยมีภูมิคุ้มกันต่อกระแสเงินทุนไหลออกพอสมควร

ในทางตรงกันข้าม หากการฟื้นตัวของเศรษฐกิจไทยสะดุดหรือชะลอลงอีกครั้ง พื้นฐานทางเศรษฐกิจที่ด้อยลงอาจส่งผลให้เกิดกระแสเงินทุนไหลออกได้เช่นกัน และจะส่งผลลบมากกว่ากระแสเงินทุนไหลออกที่มาจากส่วนต่างอัตราดอกเบี้ย เพราะนั่นจะเป็นการไหลออกจาก ‘สุขภาพทางเศรษฐกิจจริงที่ทรุดโทรมลง’

เพิ่มประสิทธิผลของอัตราดอกเบี้ยนโยบาย โดยการแก้ปัญหาความไม่สมบูรณ์ของข้อมูลข่าวสาร

ในสถานการณ์ปัจจุบันที่ผู้ดำเนินนโยบายการเงินมีเครื่องมือจำกัด ประสิทธิผลของการส่งผ่านนโยบายการเงินเป็นสิ่งสำคัญ ที่ผ่านมาการปรับอัตราดอกเบี้ยนโยบายของไทยสามารถส่งผ่านไปยังอัตราดอกเบี้ยของสถาบันการเงินและอัตราดอกเบี้ยในตลาดการเงินได้ดีพอสมควร อย่างไรก็ตาม การส่งผ่านนโยบายการเงินไทยยังมีข้อจำกัดในการเพิ่มสภาพคล่องให้กับระบบเศรษฐกิจจริง ส่วนหนึ่งเป็นเพราะในภาวะที่เศรษฐกิจชะลอตัวและความเสี่ยงที่สูงขึ้น ความไม่สมบูรณ์ของข้อมูลข่าวสารจะส่งผลให้สถาบันการเงินต้องเพิ่มความเข้มงวดในการให้สินเชื่อมากขึ้น

ดังนั้น การเพิ่มการส่งผ่านทางสภาพคล่องที่ตรงจุดจึงสามารถทำได้โดยการลดความไม่สมบูรณ์ของข้อมูลข่าวสารในตลาดสินเชื่อ โดยเฉพาะกับธุรกิจขนาดเล็ก นอกจากนี้ ยังการสร้างระบบการเงินที่สมบูรณ์ขึ้น โดยการเพิ่มผู้ให้บริการทางการเงินที่ยอมรับผลตอบแทนและความเสี่ยงที่หลากหลาย เพื่อรองรับผู้ใช้บริการครบทุกระดับความเสี่ยง และการเพิ่มประสิทธิภาพในการบริหารความเสี่ยงจะช่วยให้ระบบการเงินสามารถจัดสรรสภาพคล่องไปสนับสนุนภาคครัวเรือนและภาคธุรกิจได้มากขึ้น โดยไม่สร้างความเสี่ยงส่วนเกินเพิ่มขึ้น

ระบบเศรษฐกิจไทยต้องการกล่องเครื่องมือเชิงนโยบายการเงินที่สมบูรณ์ขึ้น

ข้อจำกัด ‘3 สาเหตุ 1 เครื่องมือแก้ไข’ ยังสะท้อนอีกด้วยว่าระบบเศรษฐกิจไทยต้องการชุดเครื่องมือเชิงนโยบายการเงินที่ครบสมบูรณ์ขึ้น เพื่อรับมือกับความผันผวนทางเศรษฐกิจที่ซับซ้อนและก่อตัวขึ้นได้ในเวลาอันรวดเร็ว ผู้ดำเนินนโยบายการเงินทั่วโลกรวมถึงไทยกำลังพัฒนากรอบแนวคิด Integrated Policy Framework (IPF) ในการออกแบบและผสมผสานเครื่องมือเชิงนโยบายที่หลากหลายอย่างเป็นระบบ และพิจารณาถึงประโยชน์และผลข้างเคียงของเครื่องมือแต่ละชิ้นอย่างรอบคอบ

ในกรณีของไทย บทความเรื่อง ‘นโยบายการเงินแบบบูรณาการ: รังสรรค์พลังจากการผสานเครื่องมือ’ ชี้ว่า การดำเนินนโยบายการเงินของไทยสามารถผสมเครื่องมืออัตราดอกเบี้ยนโยบายกับเครื่องมือเชิงนโยบาย เช่น มาตรการทางการเงินเพื่อสนับสนุนสภาพคล่อง นโยบายเสถียรภาพระบบการเงิน นโยบายอัตราแลกเปลี่ยน และมาตรการเงินทุนเคลื่อนย้าย เพื่อเพิ่มประสิทธิภาพในการรักษาเสถียรภาพทางเศรษฐกิจได้จริง

ในทางปฏิบัติ ผู้ดำเนินนโยบายการเงินไทยได้เริ่มนำกรอบแนวคิด IPF มาใช้ในการประสานเครื่องมืออัตราดอกเบี้ยนโยบายกับมาตรการสนับสนุนสภาพคล่อง เพื่อรับมือกับการชะลอตัวทางเศรษฐกิจจากผลของการระบาดของโรคโควิด นับเป็นก้าวแรกที่สำคัญสู่การสร้างกล่องเครื่องมือเชิงนโยบายที่ครบสมบูรณ์ขึ้นในอนาคต ทั้งนี้ การผสมผสานเครื่องมือที่มีอยู่เดิม จำเป็นต้องดำเนินการควบคู่ไปกับ ‘การออกแบบเครื่องมือใหม่’ ให้สอดรับกับ ‘บริบททางเศรษฐกิจที่เปลี่ยนแปลงไป’ นอกจากนี้ การสร้างระบบนิเวศทางการเงินที่เอื้อต่อการแลกเปลี่ยนข้อมูลข่าวสารที่สมบูรณ์ จะช่วยเพิ่มประสิทธิภาพและลดผลข้างเคียงของชุดเครื่องมือได้อีกด้วย

นอกจากชุดเครื่องมือหลักแล้ว การสื่อสารก็เป็นอีกหนึ่งเครื่องมือสำคัญที่สามารถยึดโยงการคาดการณ์ของสาธารณชนถึงพัฒนาการทางเศรษฐกิจและทิศทางการดำเนินนโยบายในอนาคต ช่องทางการสื่อสารหลัก คือ เอกสารแถลงข่าวผลการประชุมและรายงานการประชุมคณะกรรมการนโยบายการเงิน ตลอดจนการเผยแพร่ผลการประเมินภาวะเศรษฐกิจ

ปัจจุบันผู้ดำเนินนโยบายการเงินไทยให้ความสำคัญกับการสื่อสารอย่างโปร่งใสและเข้าถึงง่าย แต่การสื่อสารนโยบายการเงินของไทยยังมีศักยภาพที่จะยึดโยงการคาดการณ์เศรษฐกิจและทิศทางการดำเนินนโยบายในอนาคตได้ดียิ่งขึ้น ยกตัวอย่างเช่น

1. การสื่อสารถึงข้อสมมติสำคัญที่มีผลต่อการประเมินแนวโน้มเศรษฐกิจ ตลอดจนมุมมองของคณะกรรมการต่อข้อสมมติในการดำเนินนโยบายที่ชัดเจนยิ่งขึ้น เพื่อให้สาธารณชนทราบว่าปัจจัยใดมีอิทธิพลต่อการดำเนินนโยบายและมีอิทธิพลอย่างไร ซึ่งจะช่วยให้สามารถคาดการณ์ทิศทางการดำเนินนโยบายจากข้อมูลที่เกิดขึ้นจริงได้ดีขึ้น

2. การสื่อสารผ่านกรรมการแต่ละคนอย่างมีกลยุทธ์ โดยแต่ละท่านอาจมีโอกาสแสดงความคิดเห็นที่แตกต่างกันต่อสาธารณชน จนเกิดพิสัยของมุมมองต่อการดำเนินนโยบาย ผู้ดำเนินนโยบายสามารถปรับกลยุทธ์โดยวางลำดับและปรับข้อความที่กรรมการแต่ละท่านสื่อสาร เพื่อปรับพิสัยของมุมมอง ซึ่งจะช่วยปรับการคาดการณ์ของสาธารณชนได้ราบรื่นขึ้น ดังจะเห็นได้จากตัวอย่างของธนาคารกลางสหรัฐฯ

ปัจจุบันการดำเนินนโยบายการเงินในแต่ละระบบเศรษฐกิจต่างเผชิญความท้าทายไม่ต่างกัน นอกจากข้อจำกัดจากภาวะ ‘ของแพง ค่าแรงถูก’ แล้ว ยังมีความท้าทายจากภูมิทัศน์ทางเศรษฐกิจ สังคม ความสัมพันธ์ระหว่างประเทศ และเทคโนโลยี ที่เปลี่ยนแปลงเร็ว คาดการณ์ได้ยาก และมีความไม่แน่นอนสูง ผู้ดำเนินนโยบายการเงินทั่วโลกรวมถึงไทยต่างก็เร่งทบทวนและปรับปรุงกรอบการดำเนินนโยบาย และมองหาเครื่องมือใหม่มาเติมกล่องเครื่องมือให้สมบูรณ์ขึ้น เพื่อเตรียมพร้อมรับความผันผวนทางเศรษฐกิจที่อาจรุนแรงและซับซ้อนขึ้นในอนาคตอันใกล้

หากมองย้อนไปในประวัติศาสตร์เศรษฐกิจโลกและไทยจะพบว่า กุญแจสู่การดำเนินนโยบายการเงินที่มีประสิทธิผลสูงสุด คือ การออกแบบกรอบการดำเนินนโยบายให้สอดรับกับบริบททางเศรษฐกิจและสังคมเฉพาะตัวของแต่ละประเทศ ปัจจุบันผู้ดำเนินนโยบายการเงินไทยได้สื่อสารถึงความพยายามที่จะปรับอัตราดอกเบี้นนโยบายให้สอดคล้องกับบริบทการฟื้นตัวทางเศรษฐกิจ ชั่งน้ำหนักระหว่างเสถียรภาพของอัตราการเติบโตทางเศรษฐกิจและเสถียรภาพราคาให้เหมาะสมกับสุขภาพทางเศรษฐกิจของคนไทย และในระยะข้างหน้า เราคงจะได้เห็นผู้ดำเนินนโยบายการเงินไทยสะสมชุดเครื่องมือใหม่ และผสมผสานเครื่องมือที่หลากหลาย เพื่อรับมือกับความท้าทายในการสร้างเสถียรภาพทางเศรษฐกิจในอนาคต